インボイスの発行が認められた適格請求書発行事業者に登録するには、課税事業者になる手続きが必須です。課税売上高が1,000万円に満たない個人事業主は免税事業者として扱われるので、登録する必要はありません。ただし、免税事業者はインボイス制度の影響を大きく受けるため、注意すべき点があります。

そこで本記事では、インボイス制度で1,000万円以下の個人事業主が受ける影響と、適格請求書発行事業者の登録方法を解説いたします。インボイス制度に登録する必要があるかを判断するために、登録した場合と登録しなかった場合の影響も紹介しております。登録を悩んでいる方はぜひ最後までご覧ください。

インボイス制度とは、2023年10月1日から施行される、複数の消費税率に対応した仕入税額控除方式です。軽減税率の導入によって8%と10%の消費税率になり、経理処理が複雑化したため、買い手が適用税率や消費税額を判断しやすいように開始されます。

また、インボイス制度の導入により仕入税額控除の取り扱いも変更されています。施行後は、「適格請求書発行事業者」から「インボイス」を受け取らなければ仕入税額控除を受けられなくなりました。

インボイス制度の導入後に仕入税額控除を受けるためには、売り手が適格請求書発行事業者に登録していなければなりません。

ここからは、インボイスについて詳しく解説していきます。

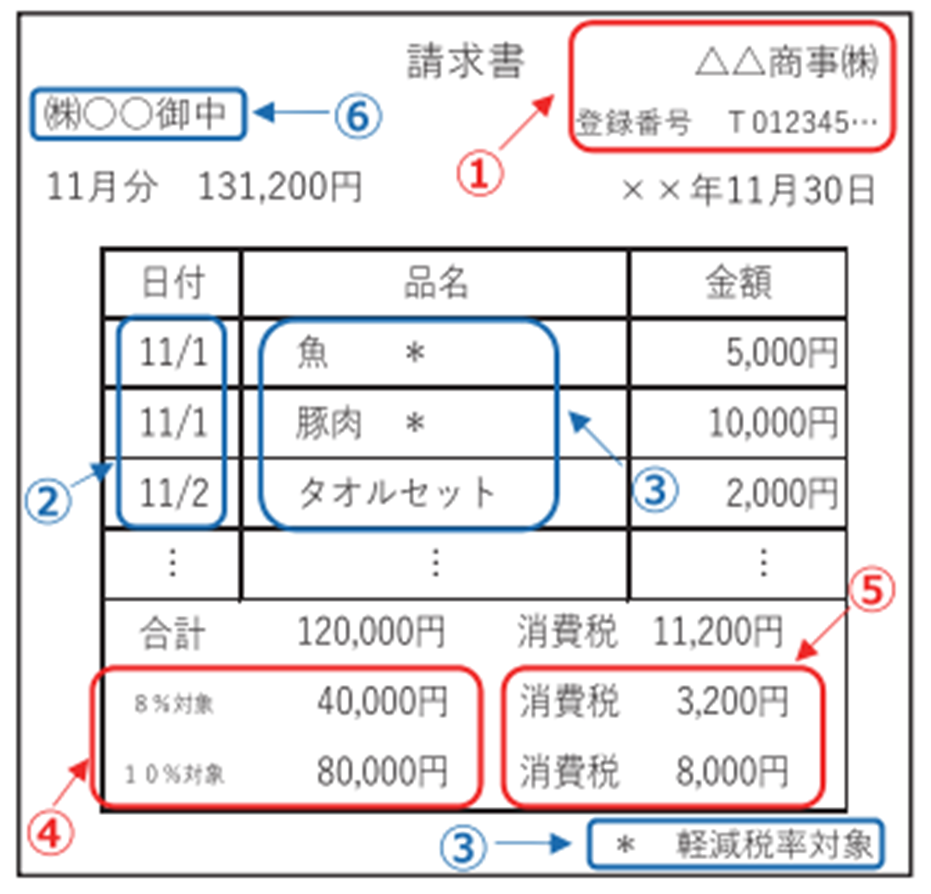

インボイスとは、「買い手が正確な税率や消費税額等を正確に判断するため」の書類であり、以下の必要事項が記載された請求書や領収書、納品書などのことをいいます。適格請求書発行事業者は、取引先からインボイスを求められたら交付する義務があり、交付したインボイスは7年間の保存義務があります。

適格請求書に記載すべき事項は次の6つです。

| ①適格請求書発行事業者の氏名または名称および登録番号 ②取引年月日 ③取引内容(軽減税率の対象品目である旨) ④税率ごとに分類し合計した対価の額(税抜または税込み)および適用税率 ⑤税率ごとに分類した消費税額等 ⑥書類の交付を受ける事業者の氏名または名称 |

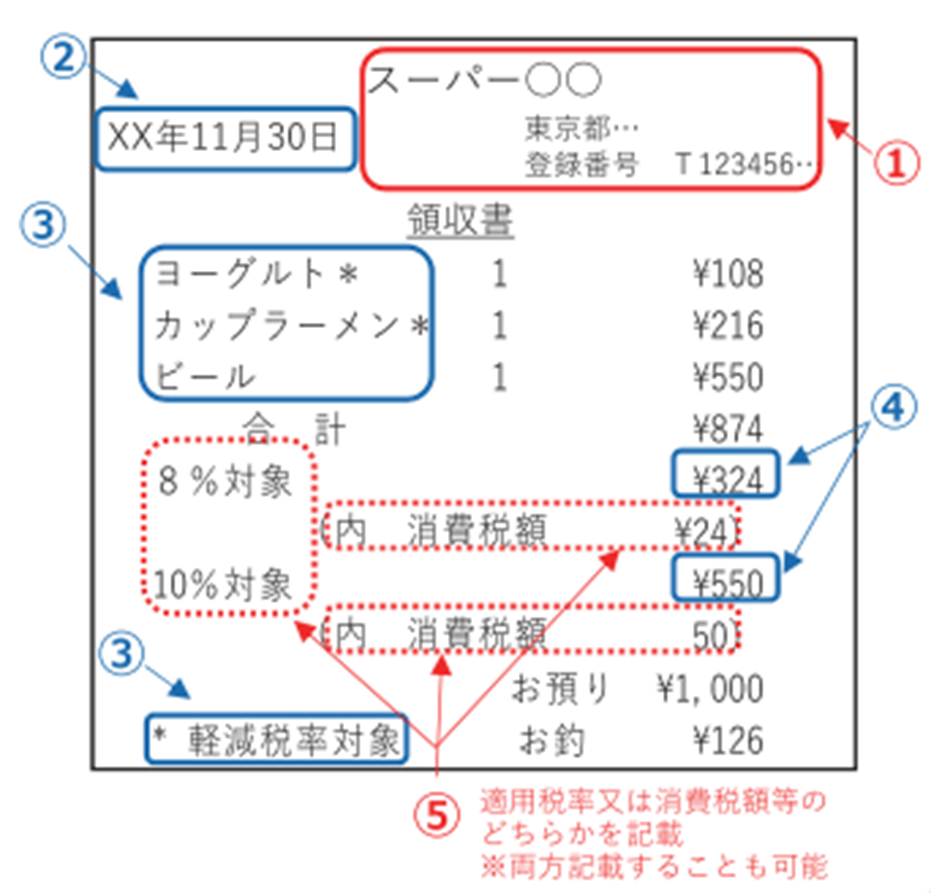

不特定多数の方と取引する小売業や飲食店業、タクシー業は適格請求書に代えて、記載事項が少ない「簡易インボイス(=簡易適格請求書)」の交付が認められています。

簡易インボイスに記載すべき事項は次の5つです。

| ①適格請求書発行事業者の氏名または名称および登録番号 ②取引年月日 ③取引内容(軽減税率の対象品目である旨) ④税率ごとに分類し合計した対価の額(税抜または税込み) ⑤税率ごとに分類した消費税額等または適用税率 |

簡易インボイスには、「書類の交付を書類の交付を受ける事業者の氏名または名称」の記載は不要です。また、⑤の適用税率又は消費税額のどちらかの記載で問題ありません。

インボイス制度施行後、仕入税額控除を受けるには、適格請求書発行事業者が発行したインボイスを保存しなければいけません。そもそも仕入税額控除とは、同じ商品に対して売上時と仕入時の二重で課税されることを防ぐためのものです。

基本的には以下の計算式を利用して、課税売上の消費税から課税仕入れの消費税を差し引くことで、消費税が二重でかかることを防ぎます。

| 【一般課税によって消費税を計算する方法】 ①納付する消費税 = ②課税売上にかかる消費税 ー ③課税仕入れ等にかかる消費税額 |

簡易課税は中小企業の納税事務負担に配慮した制度であり、課税売上高が5,000万円超えの場合は一般課税、5,000万円以下であれば一般課税か簡易課税のどちらかを選択できます。一般課税と簡易課税の計算方法は、こちらの記事で詳しく解説しております。

インボイスを発行するには、適格請求書発行事業者に登録する必要があります。インボイス登録を受けられるのは課税事業者のみであるため、課税売上高が1,000万円以下の免税事業者が登録する場合は課税事業者にならなければいけません。

課税事業者になると、課税売上高が1,000万円以下であっても消費税の申告義務が発生するので気をつけておきましょう。

これまで免税事業者だった個人事業主は、インボイス制度に登録することでどのような影響を受けるのでしょうか。

ここでは考えられる影響について解説いたします。

課税事業者になり、適格請求書発行事業者に登録することで、これまで免税されていた消費税の申告義務が発生します。そのため、今までと同じ課税売上高であっても納税分の金額が差し引かれ、売上が減少します。

また、課税事業者を選択した場合、2年間は免税事業者に戻れません。取引先が免税事業者ばかりであれば、すぐに適格請求書発行事業者になる必要はないため、事前に取引先の動向を確認しておきましょう。

取引先が免税事業者か課税事業者かで仕入税額控除が受けられるかが決まるため、事前に確認し、経理仕訳をする必要があります。

また、交付したインボイスは7年間の保存義務があるため、管理する負担も増えます。経理業務の負担が増える見込みから、インボイス関係の書類の電子化が推進されています。

インボイス制度に登録しない個人事業主も影響を受けることが予想されます。

ここでは、免税事業者のままでいることによって起こる可能性がある影響を解説いたします。

取引先が課税事業者の場合、価格交渉を受けて売上が減る可能性があります。免税事業者との取引では、仕入税額控除が受けられなくなり納税額が増加します。そのため、取引先から減った利益分の価格交渉を受けるかもしれません。

取引先が大企業になるほど、インボイス制度に登録しない企業と取引しない可能性があります。免税事業者との取引は、仕入税額控除が受けられないだけでなく、課税事業者と分けて経理仕訳をしなければいけません。

課税事業者と免税事業者の管理は処理が煩雑になり、経理担当者の負担となることを理由に免税事業者との取引が終了になる可能性があります。

免税事業者が適格請求書発行事業者に登録する際には、課税事業者を選択する手続きが必要です。

登録申請は「郵送でする方法」と「e-Taxを利用して電子申請する方法」があります。郵送より電子申請の方が、登録までにかかる時間が短いため、e-Taxでの申請をおすすめします。

①登録申請書を郵送する方法

郵送する場合、登録番号の発行まで約2か月

②e-Taxを利用して申請する方法

電子申請する場合、取引方法の発行まで約3週間

適格請求書発行事業者になるための具体的な手続きは、こちらの記事で詳しく解説しております。

免税事業者が課税事業者になる場合、「消費税課税事業者選択届出書」の提出が必要になります。ただし、2023年10月1日〜2029年9月30日に属する課税期間中であれば経過措置の適用が受けられるため、提出は不要です。

経過措置を受ける場合には、「適格請求書発行事業者の登録申請書」の2ページ目、免税事業者の確認欄を記載する必要があります。