2023年10月からスタートするインボイス制度。手続きをするのであれば、最低限の知識はもちろん、申請方法も把握しておきたいところですよね。本記事では、インボイス制度の申請にあたって知っておきたいことや申請期間、方法を解説しています。制度をしっかり理解して、ミスなく手続きを行いましょう。

インボイス制度の申請にあたり知っておきたいこと

インボイス制度の申請にあたって、知っておきたいことを解説していきます。

インボイス制度の申請が必要な人は?

登録申請をしておくべきなのは、「主に企業を顧客として事業を行っている事業者(BtoB)」です。

申請手続きが必要になる理由を理解するために、まずは制度の仕組みについて簡単に説明いたします。別名「適格請求書等保存方式」であるインボイス制度は、2023年10月1日より開始されます。事業者は、顧客からインボイス(=適格請求書)を求められたら交付し、保存しなければなりません。

インボイス制度が導入されるとインボイス以外の書類は「仕入税額控除」(※1)に使えなくなるため、インボイスを発行できなければ取引をしている顧客は納税額が増えてしまいます。顧客はインボイスを発行できる事業者と優先的に取引することが考えられるため、インボイスを発行できない事業者は仕事を失う可能性があります。

このように、BtoBの事業者は、インボイスが発行できないと仕事が減少する可能性があるので、申請をすることをおすすめいたします。

(※1)仕入税額控除とは、「顧客から受け取った消費税額」から「仕入れ先に支払った消費税額」を差し引くこと。事業者は原則的に、仕入税額控除をした消費税額を税務署に納める。

インボイス制度の申請が必要ない人は?

一般消費者を相手に商売をしているのであれば、手続きをする必要性は低いでしょう。一般消費者である顧客は、税額控除をする必要がないからです。しかし、一般消費者を相手に商売をしている場合でも、インボイスを発行することで有利になるケースもあります。

一般消費者を相手に商売をしている事業者の例として、飲食店が挙げられます。インボイスを発行できない飲食店で商談をした場合、その店の領収書では仕入税額控除ができないため、ビジネス目的で利用する事業者は減る恐れがあるでしょう。しかし、インボイスを発行できれば、ビジネス目的で利用する事業者が増える可能性が高まります。

このように、一般消費者を相手に商売をしているケースでも申請を行う利点はありますので、十分に検討して判断しましょう。

インボイス制度の登録はいつからいつまで?

登録申請は、2021年10月1日よりすでに受付が開始されています。「適格請求書発行事業者の登録申請手続き」の申請書を作成し、提出することで手続きできます。

インボイス制度開始の2023年10月1日からインボイスを発行したい場合は、2023年3月31日までに申請を行いましょう。それまでに手続きできなかった場合、制度開始に間に合わず、翌事業年度期首からのインボイス発行になります。

2023年3月31日までに手続きをすれば、経過措置が適用されることによって、課税事業者になるための手続きである「消費税課税事業者選択届出書」の提出が免除されます。時間的に余裕があるうちから準備をしておくことが大切です。

なお、2023年3月31日を過ぎて提出した場合は、「消費税課税事業者選択届出書」も一緒に届け出なければなりません。

また、2023年10月1日よりも前に適格請求書発行事業者として取引したい場合も、適格請求書発行事業者の登録申請手続きに加えて消費税課税事業者選択届出書の提出が必要です。

インボイス制度の登録申請書を提出するには

登録申請方法は、e-Taxと紙の2種類です。ここからは具体的な登録申請方法を解説いたします。

e-Taxによるインボイス制度の登録申請方法

登録申請には、e-Taxが利用できます。具体的には次の3つの手段から手続き可能です。

- 国税庁のサイトからダウンロードできる「e-Taxソフト」

- 国税庁のサイト上で手続きできる「e-Taxソフト(WEB版)」

- スマートフォンやタブレットを利用して申請する「e-Taxソフト(SP版)」(国内の個人事業者のみ)

事前に用意しておくべきものは、「マイナンバーカード」と「カードリーダー」、「利用者識別番号」です。利用者識別番号を持っていなければ、「e-Taxソフト(WEB版)」や「e-Taxソフト(SP版)」でも取得できます。

本記事では、法人でも個人事業主でも利用できる「e-Taxソフト(WEB版)」の手順を説明いたします。主な手順は以下の通りです。

- マイナンバーカードでログインする。

- トップ画面から「申告・申請・納税」を選択し、手続きを開始する。

- 「新規作成」の「操作に進む」をクリック。

- 作成手続きの選択画面において「適格請求書発行事業者の申請書(国内事業者用)(令和3年10月1日~令和5年9月30日)」を選択する。

- 留意事項・提出先税務署を確認する。

- 帳票入力画面から「作成」をクリックし、必要事項に回答していく。

- 登録申請書の作成が完了したら、電子署名を付与する。

- 「送信」をクリックし、登録申請書を提出する。

- 「受信通知」を確認し、登録申請データの作成・送信作業が完了。

審査に通ったら、登録通知はメールで受け取り可能です。メールで受け取ることによって、取引先に登録番号や受領方法などのデータをそのまま送れるメリットがあります。

紙によるインボイス制度の登録申請方法

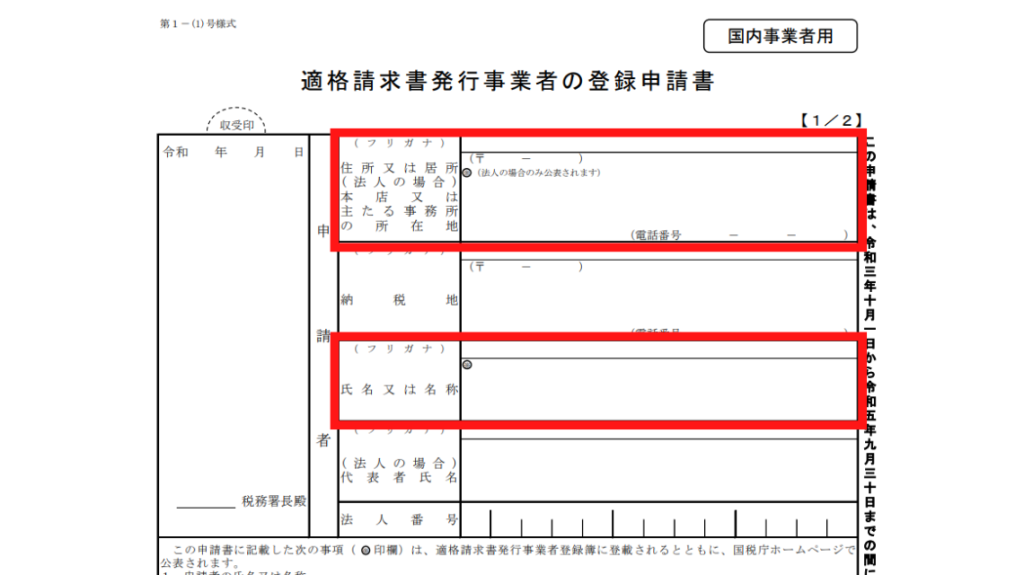

紙によるインボイス制度の登録手順や、登録申請書の書き方における注意事項を解説いたします。

まず、国税庁のホームページから「適格請求書発行事業者の登録申請用紙」をダウンロードし、記入しましょう。

注意事項は以下の2点です。

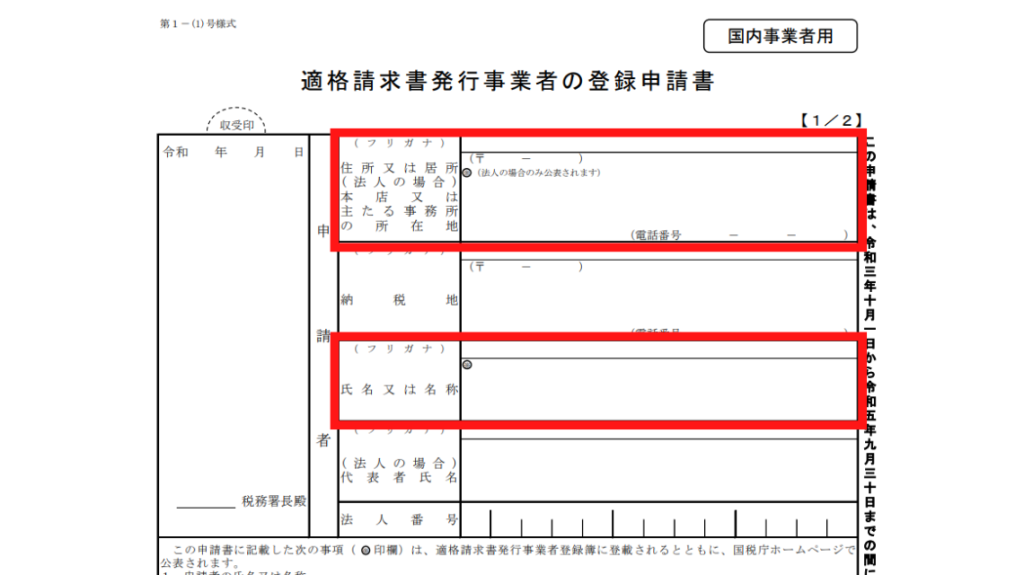

法人の場合、「[本店又は主たる事業所の所在地]欄・[氏名又は名称]欄」は登記に記載された情報を正確に記載しましょう。原則的に登記情報は公開されます。

引用:適格請求書発行事業者の登録申請用紙

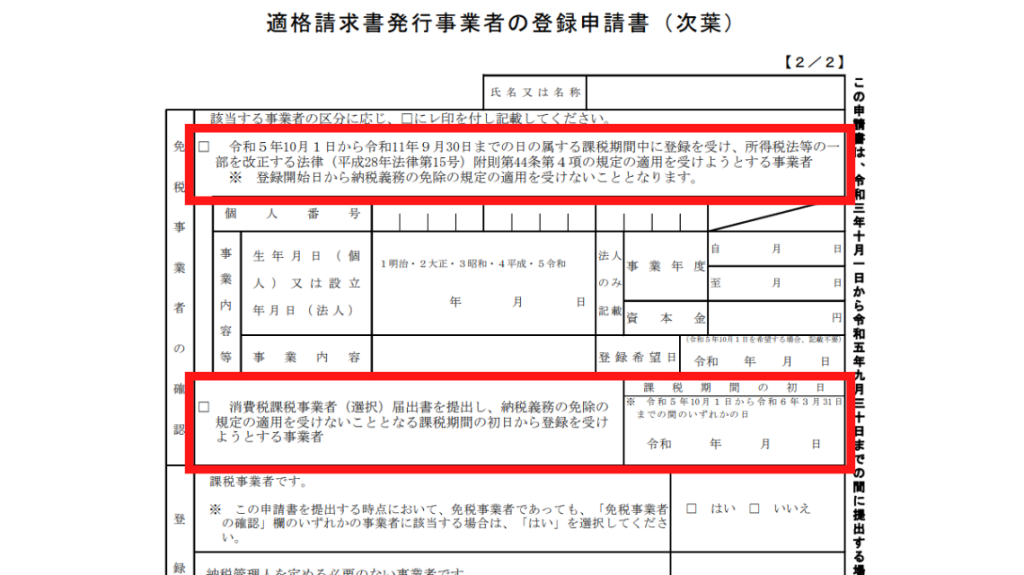

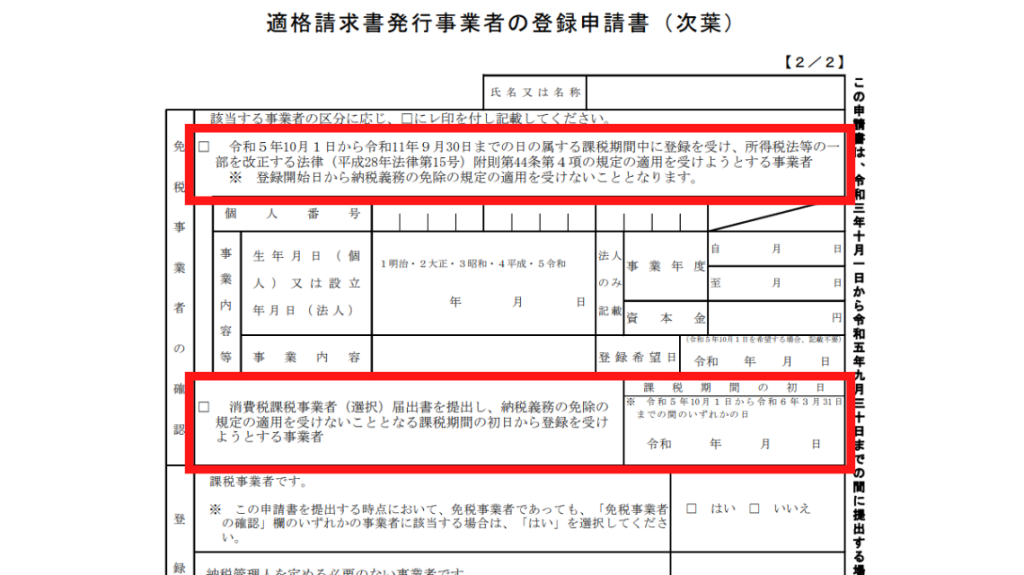

免税事業者であった場合、2枚目の1番上のチェック欄にチェックを入れましょう。インボイス制度が開始される2023年10月1日から適格請求書事業者の登録を受けられます。2枚目の上から2番目の欄にチェックを入れると、課税期間初日から登録を受けられます。

引用:適格請求書発行事業者の登録申請用紙

提出方法は、郵送または持参の2種類です。郵送は、納税地を管轄する「インボイス登録センター」へ送付します。持参する場合は最寄りの税務署に届けましょう。審査に通ったら登録通知書が送付され、手続きは完了です。

インボイスの登録通知書はいつ届く?

登録申請が適切にできたのか気になるところですよね。登録通知が届くまでの目安としての期間は以下の通りです。

- e-Taxの場合 約2週間

- 郵送または持参の場合 約1か月

この時期を過ぎても届かない場合は、税務署に問い合わせてみることをおすすめいたします。

Shachihata Cloudでインボイス制度に備えよう

インボイスの登録申請方法はe-Taxと紙の2種類です。特にe-Taxでの手続きは、登録通知をメールで受け取り、取引先に登録番号や受領方法などのデータをそのまま送れる大きなメリットがあります。

紙での申請は記入漏れの可能性がありますが、e-Taxでは記入漏れの心配はありません。e-Taxで手続きすることで、余計な手間を省くことが可能です。

インボイス制度が開始されると、電子データでのやり取りを求められる場面がますます増えるでしょう。今のうちからオフィスツールを電子化し、時代の流れに取り残されないように準備を進めておくことが大切です。

「Shachihata Cloud(シヤチハタクラウド)」の「一括配信」を利用すればインボイス制度に関するあらゆる帳票をクラウド上で作成できます。電子化した文書は異なるプラットフォーム間での回覧も可能なので、取引先とのやり取りをスムーズに行えるでしょう。不安になるセキュリティ面ですが、電子署名とタイムスタンプの付与で文書の完全性・真正性の担保もできます。

今なら無料トライアルを実施していますので、ぜひ導入をご検討ください。

▶一括配信の詳細はこちら

導入のメリットやお役立ち情報をまとめてお届け!

電子決裁もグループウェアもオフィスツールをまるごと集約できるShachihata Cloudの機能や実用方法をご紹介します。

Shachihata Cloud 資料請求

無料オンラインセミナー

無料オンラインセミナー 資料ダウンロード

資料ダウンロード Shachihata DXコラム

Shachihata DXコラム コミュニケーション

コミュニケーション ワークフロー

ワークフロー 文書管理

文書管理 セキュリティ

セキュリティ

シヤチハタ

シヤチハタ 乗り換え・併用を

乗り換え・併用を よくある質問

よくある質問 お悩み診断

お悩み診断 概算シミュレーター

概算シミュレーター オンライン相談

オンライン相談 ヘルプサイト

ヘルプサイト 障害に関しての

障害に関しての

導入をお考えの方はこちら

導入をお考えの方はこちら 導入をお考えの方はこちら

導入をお考えの方はこちら

PDF捺印ライブラリパーソナル

PDF捺印ライブラリパーソナル 経費精算システム

経費精算システム

Shachihata Cloud Channel

Shachihata Cloud Channel