令和5年10月1日からインボイス制度が開始されます。これにより、これまで消費税の納税が免除されていた小規模事業者の多くは、課税事業者になる判断を迫られることとなります。納税負担を減らす選択肢はどちらになるのでしょうか。

本記事ではインボイス制度とは何か、またインボイス制度に大きな影響を与えるとされる簡易課税制度について、わかりやすくご説明いたします。

はじめに、インボイス制度とはどのような制度なのかをご紹介いたします。

課税事業者と免税事業者

インボイス制度の前に、まずは「課税事業者」と「免税事業者」についてご説明いたします。

商品・サービスの売買をする際には、原則として消費税を納税する義務が発生します。納税している個人や企業は「課税事業者」です。

一方、売上が1,000万円に満たない事業者においては、消費税の納税義務が免除されており、そのような個人や企業は「免税事業者」となります。

インボイス制度とは、自社や取引先が課税事業者であることを証明する仕組みです。

その仕組みの中で用いられるインボイスとは、商品・サービスの売り手が買い手に対し、正確な適用税率や消費税額を伝えるための請求書であり、登録番号や適用税率、消費税額などの項目が記載されています。適格請求書とも呼ばれます。

インボイス制度は何のために導入されるのかというと、取引の正確な消費税額・消費税率を国が把握することを目的としています。軽減税率の導入で消費税が8%のものと10%のものが混在することとなり、経理処理が複雑になりました。インボイスでは商品・サービスごとに消費税率が記載されるため、これを活用することで、ミスや不正が起きないようにする狙いがあります。

インボイス制度において、商品・サービスの売り手は、取引相手(課税事業者)からインボイスを求められた際には、交付しなければなりません。また、交付したインボイスの写しを保存しておく必要があります。

インボイスを発行するためには課税事業者となる必要があり、つまりこれまで売上高が1,000万円を超えていなかった免税事業者にとっては、課税事業者となることで税負担が大きくなる可能性があるのです。とはいえ、インボイスを発行できないと課税事業者から発注をもらえなくなるリスクがあるため、やはり課税事業者となる必要があるのかと頭を悩ませることになるでしょう。

しかし、課税事業者となった場合でも、納税額を通常の課税額より軽減できる制度も用意されています。これが簡易課税制度と呼ばれる制度で詳しくは後述します。

一方、商品・サービスの買い手である取引先は、原則として、売り手の事業者から交付を受けたインボイスを保存する必要があります。これにより、後述する仕入税額控除を受けることができます。

参考:https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm

それでは、インボイス制度に影響する、簡易課税制度についてご説明いたします。

簡易課税制度とは納税する額を計算する方法の一つで、適用にされる場合には請求書などの保存は不要となります。簡易課税制度の納税額の計算方法は、通常の納税額の計算式とは異なります。

消費税は通常、商品・サービスを仕入れた時の消費税額と、販売した時の消費税額を差し引いた差額分を納税する計算になっています。

通常の納税額の計算方法

| 納税額 =売上税額−仕入税額 |

「仕入れた時の消費税額を差し引く」計算を仕入税額控除といい、仕入税額控除を受けるためには、インボイスの保存が条件となるのです。

簡易課税の場合の納税額の計算方法は次の通りです。

簡易課税の場合の納税額の計算方法

| 納税額 =売上税額−(売上税額×みなし仕入率) =売上税額×(1−みなし仕入率) |

みなし仕入率とは、業種によって「売上に対する仕入率は概ねこのくらいだろう」と想定し、固定の値が決められています。通常の仕入税額控除の場合には、売上税額と仕入税額を両方計算しなければなりませんが、簡易課税の場合には計算が簡略化でき、請求書などの保存も不要となります。

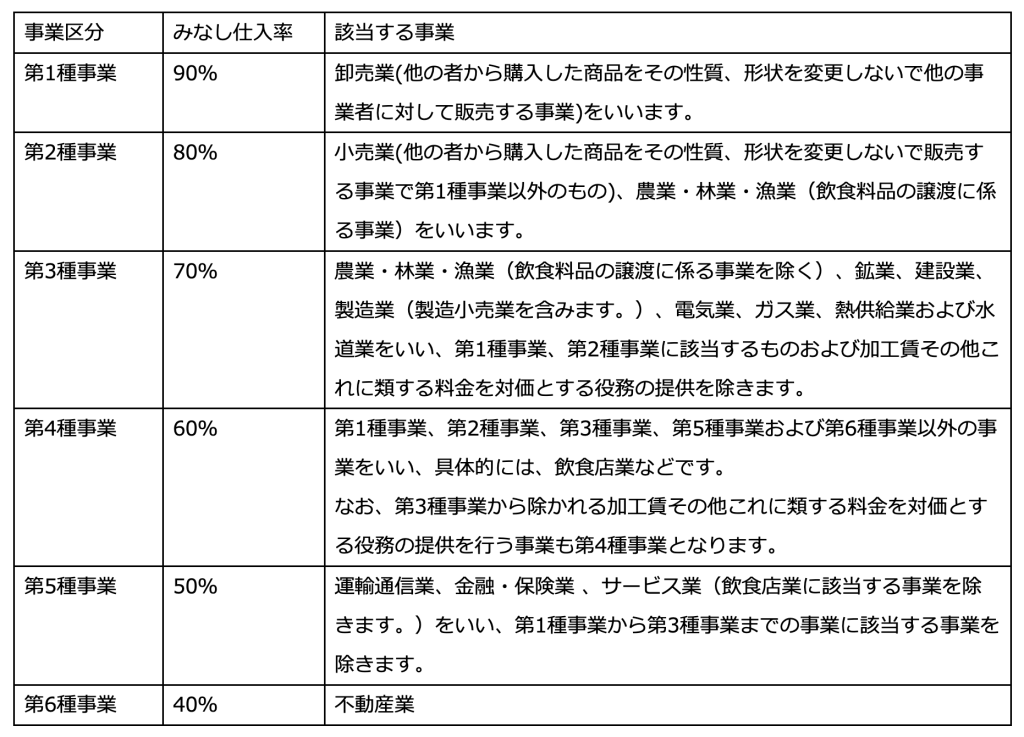

事業区分とみなし仕入率の一覧表は以下の通りです。みなし仕入率の大きい業種ほど、簡易課税制度を選択するほうが納税の負担が減ると考えられます。しかし、仕入税額控除できる金額が多い場合には、簡易課税制度を利用することにより逆に負担が増える可能性があります。

事業区分の判定にはいくつかの留意事項があるため、詳細は国税庁のサイトをご参照ください。

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6509.htm

売上高1,000万円未満の事業者は、これまで通り免税事業者として存続するか、それとも課税事業者になって通常の計算方法で納税をするか、あるいは課税事業者になった上で簡易課税制度を利用するかを選択する必要があります。簡易課税制度を活用することで税負担を減らせる可能性はありますが、利用に際しては次のような注意が必要です。

簡易課税を選んだ場合、2年間は計算方法を変更することができません。向こう2年間の税額がいくらになるかを見立てた上で、簡易課税を利用するかを決定しましょう。

そもそも、簡易課税を選べる条件としては、次の2つを満たす必要があります。

簡易課税で納税額を計算する場合、課税売上高が5,000万円以下であることが条件とされています。課税売上高は個人の場合は前々年、法人の場合は前々事業年度のため、実際の売上の対象年と計算に使う対象年が異なる点にも注意しましょう。

簡易課税を選ぶ場合には、対象とする課税期間が開始される前に、税務署へ「消費税簡易課税制度選択届出書」を提出する必要があります。

簡易課税を選択するメリットとしては、主に次の2点が挙げられます。

実際の仕入にかかる消費税額よりも、「売上にかかる消費税額×みなし仕入率」のほうが大きいのであれば、節税に繋がります。簡易課税でどの程度節税できるか見立てて、メリットがあるかを確認しましょう。

簡易課税の場合は、通常の納税額の計算と異なり、みなし仕入率で計算でき、仕入税額控除のための請求書を保存する必要などもなくなるため、経理の負担が少なくて済みます。確定申告も効率的に行えるようになる可能性があります。

ただし、複数事業を抱える企業は、業種ごとにみなし仕入率の計算を分けて行う必要があるなど、負担が増える例外もあるためご注意ください。

インボイス制度の開始に伴い、請求書の記載方法や計算方法が複雑化するため、そうした書類の作成や送付のやり取りは極力電子化し、業務フローが効率的に回るように対応することが望ましいといえます。シヤチハタの提供する電子決裁・電子印鑑サービス「Shachihata Cloud(シヤチハタクラウド)」を活用すれば、制度に適した形で請求書を発行することができます。

今後の手続きが煩雑化する前に、ぜひ導入をご検討ください。

▶︎インボイス制度にも対応している電子決裁・印鑑サービス「Shachihata Cloud」