2023年10月1日からスタートするインボイス制度について、ご説明いたします。インボイスとは適格請求書のことで、適用税率や消費税率を正しく取引先に伝えるための項目が網羅されている請求書のことを指します。このインボイス制度に対応するためには、申請など事前の準備が必要です。効率的に制度に対応するための情報を本記事でお伝えいたします。

電子インボイス制度とは

電子インボイス制度とは

2023年10月1日から開始されるインボイス制度とは、仕入税額控除に関する新しい制度です。インボイスは適格請求書とも呼ばれ、適用税率や消費税率が明記された請求書を指します。これまでは、インボイスよりも項目の少ない区分記載請求書が使われてきましたが、より明朗な取引のために、インボイスの導入が求められています。

なお、インボイス制度内では、電子化は必ずしも求められていませんが、後述する改正電子帳簿保存法との関わりを考えると電子文書でインボイスを準備するべきでしょう。

インボイス制度が導入される理由

インボイス制度が導入される理由として、2019年10月に始まった軽減税率制度が挙げられます。

2019年10月に、消費税を8%から10%に引き上げる増税が行われましたが、これと同時に行われたのが軽減税率制度です。よく目にするものだと、店内と店外の飲食で料金が違うことがありますが、これも軽減税率制度の一例です。軽減税率の導入によって、10%と8%の2つの消費税が混在するようになり、仕入れなどの税額計算が複雑になりました。この複雑な税額計算を正しく行うために、段階的に請求書の記載項目を増やしていくことになり、その中の対応のひとつがインボイス制度なのです。

電子インボイス制度で変わること

インボイス制度では、これまでと請求書の記載が変更になります。

軽減税率制度と同時に始まったのが、区分記載請求書等保存方式と呼ばれる請求書でした。この方式では、「軽減税率の対象品目であること」と「税率ごとの合計金額」の記載が求められました。2023年10月に始まるインボイス制度では、これまでの項目に加えて「適格請求書発行事業者の登録番号」と「税率ごとの消費税及び適用税率」を記載することが求められます。

電子インボイスのメリット

業務効率化ができる

請求書処理を電子化した場合、業務効率化ができるようになります。紙書類でインボイスのように複数の税率が混在している書類の処理をしようとした場合、ヒューマンエラーは避けられません。電子文書にしてやり取りを行えば、データの入力やヒューマンエラーによる差し戻しの時間が短縮され、業務効率化につながります。

テレワークや海外取引に対応しやすい

新型コロナウイルス感染症や働き方改革の影響で、リモートワークをはじめとした多様な働き方が求められています。電子文書で請求書のやり取りが行えるようになると、請求書の現物が手元になくても処理を進められるようになります。また、電子化をする際に文書仕様やネットワークを国際規格である「Peppol(ペポル)」に準拠したシステムを導入することで、海外企業との取引でも国内と同様の電子インボイスを利用できます。

電子インボイスのデメリット

電子化できない取引先もある

企業によって事情は様々なので、電子化をよしとしない企業があることも当然想定されます。そういった企業が取引先の場合は、電子文書でのやり取りはできないので、紙書類でのやり取りを継続することになります。

社内で電子と紙の併用が続くため、フローが混乱してしまうなどのデメリットはありますが、電子化を進めていく企業がほとんどであり、国としても電子化は推進していくと考えられるので、余程の理由がない限り紙と電子の併用期間があったとしても、電子化は進めるべきでしょう。

情報漏えいのリスクがある

電子化によって、文書の送付や保管が電子上で行われることになります。初歩的なミスで言うとメールの送り間違えも情報漏えいになり得るので、これまでとは違うセキュリティ対策が必要になります。電子決裁の専用サービスなどであれば、社内だけで対策を行わなくてもセキュリティが担保されているので、実績のある既存のサービスを活用するなどすれば、避けられないリスクではありません。

電子インボイス制度と電子帳簿保存法の関係

電子帳簿保存法は、パソコンの普及などで電子文書のやり取りが増えたことに対応するための法律です。最初の施行は1998年7月ですが2022年1月に改正が入りました。これまでは、紙書類がメインで電子文書も認める、というように、あくまで紙書類がメインである内容でしたが、この改正によっていよいよ電子文書のみの保管というパターンが登場しました。国としても、電子化を積極的に進めようとしていることの表れといえるでしょう。

インボイス制度自体は、保管形式の指定はありませんが、電子取引をした請求書の紙保管は認められていないため、それに対応するためには、必然、電子でのインボイスを用意せざるを得ないのです。

電子インボイスの導入準備

登録申請

インボイス制度に対応するためには、適格請求書発行事業者になる必要があります。申請先は納税地を所轄する税務書に提出します。e-Taxもしくは郵送で対応しています。

請求書のひな形変更

適用税率や消費税率の記載が必要になるので、これまで使用してきたひな形から変更する必要があります。

これは、制度で求められている項目を追加すればよいので、作業自体は簡単ですが、誤って変更前のひな形を使用されないように注意する必要があります。

電子決裁サービスであれば、システム内に最新のひな形を保存しておくことが可能なので、そういったサービスをうまく利用していくとよいでしょう。

業務フローの見直し

紙書類から電子化する場合は、業務フローの見直しも必要です。こちらについても、電子決裁サービスなど、既存のシステムを活用することで、効率的に見直しを行うことができます。

電子化は早めの準備が大切!

電子インボイス制度には、猶予期間が設けられています。しかし、猶予期間が終わる直前に準備を始めて間に合わなかった場合、払わなくてよい税金を払うことになってしまいます。猶予期間があるからと油断せずに、早めに仕組みの理解や準備を進めていきましょう。

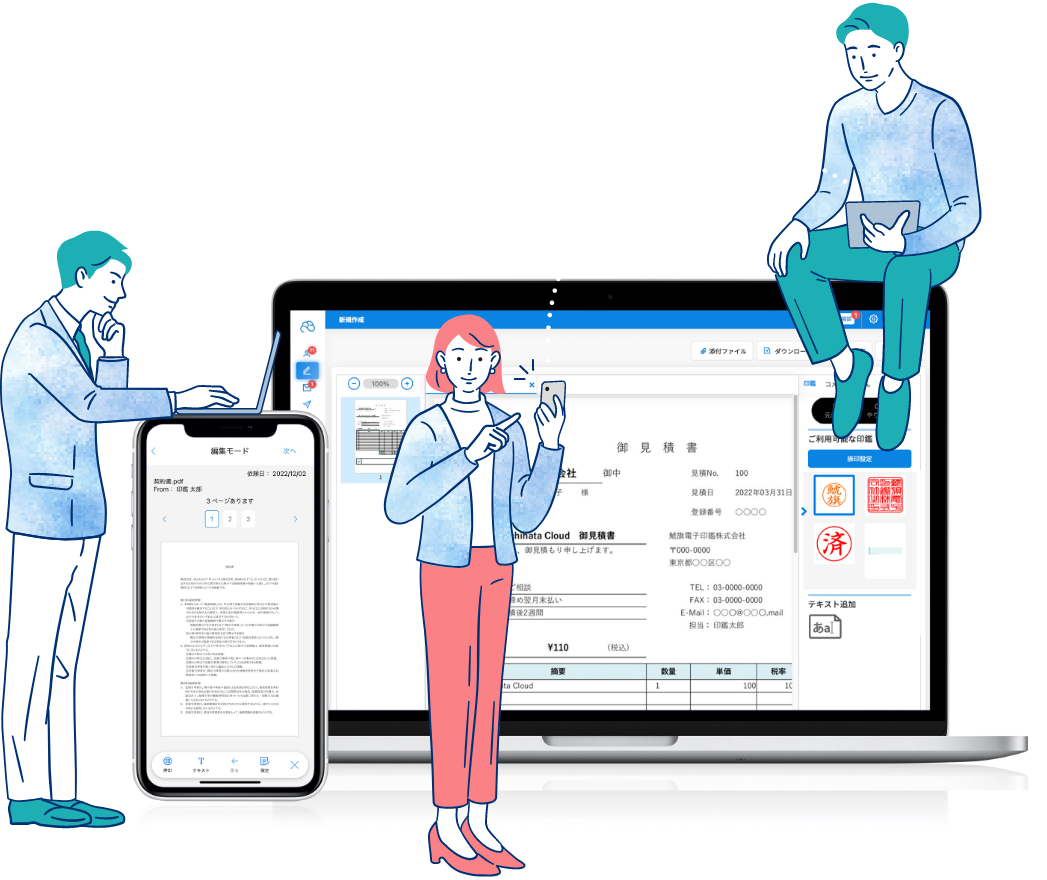

シヤチハタ社の提供する「Shachihata Cloud(シヤチハタクラウド)」は、現状の業務フローをそのまま電子の業務フローに置き換えることができ、電子への移行をスムーズに行うことができます。また、電子帳簿保存法の検索要件にも対応しており、改正電子帳簿保存法とまとめて対応することができるので、ぜひ無料トライアルを試してみて、実際に導入するのかを検討してみてはいかがでしょうか。

導入のメリットやお役立ち情報をまとめてお届け!

電子決裁もグループウェアもオフィスツールをまるごと集約できるShachihata Cloudの機能や実用方法をご紹介します。

Shachihata Cloud 資料請求

無料オンラインセミナー

無料オンラインセミナー 資料ダウンロード

資料ダウンロード Shachihata DXコラム

Shachihata DXコラム コミュニケーション

コミュニケーション ワークフロー

ワークフロー 文書管理

文書管理 セキュリティ

セキュリティ

シヤチハタ

シヤチハタ 乗り換え・併用を

乗り換え・併用を よくある質問

よくある質問 お悩み診断

お悩み診断 概算シミュレーター

概算シミュレーター オンライン相談

オンライン相談 ヘルプサイト

ヘルプサイト 障害に関しての

障害に関しての

導入をお考えの方はこちら

導入をお考えの方はこちら 導入をお考えの方はこちら

導入をお考えの方はこちら

PDF捺印ライブラリパーソナル

PDF捺印ライブラリパーソナル 経費精算システム

経費精算システム

Shachihata Cloud Channel

Shachihata Cloud Channel